Kretanja na svjetskim tržištima u proteklom su tjednu bila pod dominantim utjecajem zbivanja u Turskoj koja su početkom tjedna potaknula snažan bijeg investitora u sigurnu imovinu i pad svjetskih dioničkih indeksa, a da bi se tržišta ipak stabilizirala u posljednja dva trgovinska dana.

Unatoč nedavnoj stabilizaciji tečaja turske lira, na umu treba imati da turska kriza nije niti blizu završetka budući da su inicijalni uzročnici iste i dalje prisutni. Navedeno ugrožava valute te dug ekonomija tržišta u nastajanju koja su zabilježila značajne pomake i u tjednu iza nas.

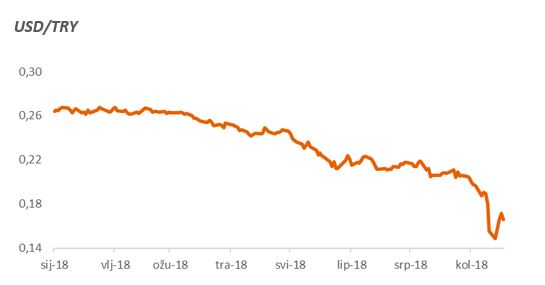

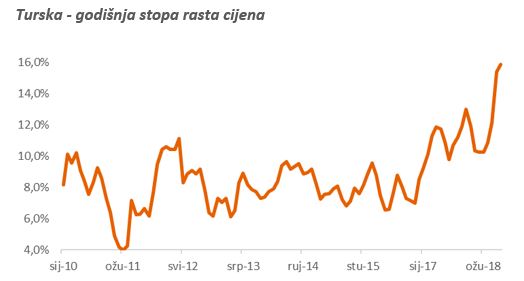

Neuspješnost centralne banke da obuzda snažne inflatorne pritiske od početka ove godine smanjila je povjerenje investitora pri čemu je nedavna stabilizacija tečaja tek posljedica nametanja kapitalnih kontrola. Prošlu nedjelju obujam deviznih transakcija koji je dozvoljen turskim bankama je spušten na 50% vrijednosti njihovog kapitala dok je u srijedu iznos spušten dalje na 25%. Potonje garantira stabilizaciju tek u kratkom roku dok u dužem roku apetit investitora prema turskoj imovini se neće promijeniti bez suštinskih pomaka koji bi rezultirali većim povjerenjem u centralnu banku i općenito tursku ekonomiju. Većina turskog inozemnog duga denominirana je u eurima i dolarima što povećava teret otplate u lirama za vrijednost deprecijacije iste u toku ove godine, odnosno za preko 30%.

U svijetlu navedenog očekujemo da fokus investitora ovaj tjedan ostane na zbivanjima u Turskoj. Objave ekonomskih indikatora u toku tjedna biti će skromne pri čemu vrijedi istaknuti tek objave PMI indikatora sentimenta Euro zone za kolovoz gdje tržišta anticipiraju umjerenu korekciju sa razina u srpnju, a što je i dalje konzistentno sa ekspanzijom Euro zone od nešto ispod 0,5% kvartalno u drugoj polovici godine.

Konačno, istaknimo kako će investitori u srijedu popratiti i objavu bilješki sa posljednjeg sastanka Fed-a iz kolovoza gdje se očekuje potvrda već poznate retorike i namjere nastavke normalizacije monetarne politike gdje se sljedeće podizanje kamatnjaka za 25bb očekuje u rujnu.

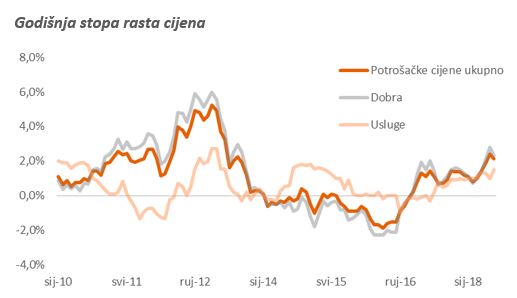

Cijene u srpnju su zabilježile pad od 0,9% mjesečno uslijed uobičajenih sezonskih sniženja i s time povezanog pada cijena odjeće i obuće od 14,0% mjesečno. Na godišnoj razini cijene su zabilježile rast od 2,1% godišnje (nakon rasta od 2,4% u lipnju i prosječnog rasta od 1,4% u prvoj polovici godine) ponajviše uslijed viših cijena transporta radi rasta cijena nafte ali i nešto više cijene struje i hrane. Istovremeno, bazična inflacija koja isključuje kretanja cijena volatilnijih komponenti kao što su hrana i energija zabilježila je daljnje usporavanje u srpnju te porasla za tek 0,5% godišnje.

Očekujemo prosječnu inflaciju od 1,7% godišnje u toku ove godine te zadržavanje oko tih razina i u 2019. godini dok bi rast bazične inflacije trebao ubrzati u narednoj godini uslijed viših uvezenih inflatornih pritisaka te indirektnog učinka viših cijena energenata na ostala dobra u čijoj se proizvodnji koriste.

Snažan priljev kapitala u sigurna utočišta početkom tjedna generirao je aprecijacijske pritiske po dolar, švicarski franak i jen uz istovremeno slabljenje valuta tržišta u nastajanju. Strahovi oko potencijalne eskalacije turske krize i zaraze ostalih tržišta u nastajanju izgledno će se nastaviti i u narednim danima.

Unatoč blagom oporavku vrijednosti eura krajem prošlog tjedna, tečajem EUR/USD i dalje se trguje na najnižim razinama u više od godinu dana, tek blago iznad 1,14 dolara za jedan euro. Isto tako, unatoč činjenici da fundamenti podupiru snažan dolar, nedavna izvedba prije svega je posljedica tokova kapitala uzrokovanih turbulencijama u Turskoj i s time povezano nesigurnosti na tržištima. Bilo kakva eskalacija zbivanja u Turskoj rezultirati će obnovljenom potražnjom za dolarom pri čemu smatramo kako će korekcije biti kao i ona posljednja, tek privremene prirode te očekujemo u narednim tjednima kretanje tečaja EUR/USD prema razini od oko 1,15 dolara za jedan euro.

Tečaj EUR/CHF također je zabilježio blagi rast krajem tjedna pri čemu se parom trguje oko razina koje je Švicarska centralna banka ranije opisivala kao značajno precijenjenom vrijednosti franka. U svijetlu nedavnog jačanja franka, jedan od članova centralne banke istaknuo je namjeru interveniranja na deviznom tržištu kako bi se obuzdalo pretjerano jačanje valute i negativan učinak na ionako skromne inflatorne pritiske. U slučaju eskalacije zbivanja u Turskoj, Švicarska će centralna banka izgledno ponovno pribjeći značajnim intervencijama na deviznom tržištu. U svijetlu navedenog smatramo kako je potencijal kretanja tečaja EUR/CHF naniže ograničen.

Ministarstvo financija na sutrašnjoj aukciji trezorskih zapisa nudi milijardu kuna jednogodišnjih trezorskih zapisa ususret dospijeću od 1,2 mlrd. HRK. Očekujemo solidan interes investitora uz zadržavanje prinosa na rekordno niskih 0,09% s obzirom da Ministarstvo nije prisiljeno prihvatiti nepovoljne ponude uslijed solidne cash pozicije nakon premašaja izdanja trezorskih zapisa u prvoj polovici godine i nedavnog kunskog izdanja obveznice.

Za sudjelovanje u komentarima je potrebna prijava, odnosno registracija ako još nemaš korisnički profil....